FONDENS UTVECKLING

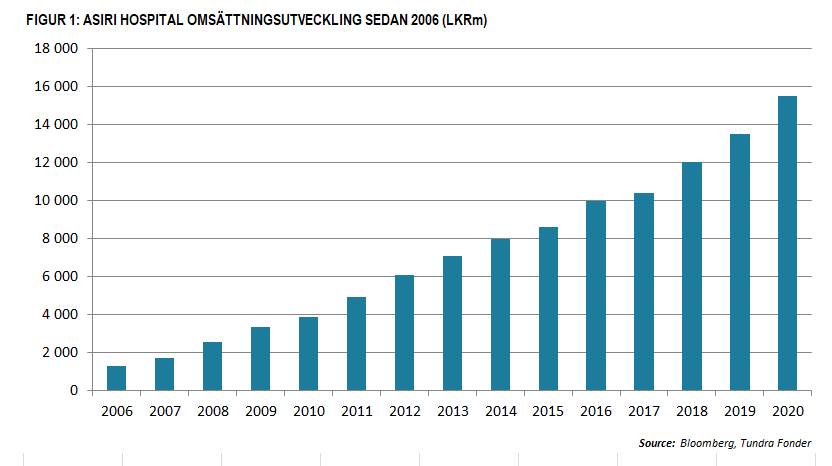

Fonden steg 3,7% under december, jämfört med fondens jämförelseindex MSCI FMxGCC Net TR (SEK) som steg 2,2%, och MSCI EM Net TR (SEK) som steg 3,3%. Den amerikanska dollarn försvagades ytterligare knappt 4% under månaden, vilket sänkte fondens och jämförelseindex avkastning motsvarande. Fonden erhöll positiv relativavkastning från vår övervikt och aktieval i Bangladesh, samt från våra aktieval i Marocko, Sri Lanka och Vietnam. Negativt bidrag erhölls primärt från våra positioner i Egypten samt Nigeria. I det sistnämnda landet såg vi de sista dagarna av året lite större rörelser i valutan, vilket i bästa fall är ett tecken på att centralbanken nu låter valutahandeln normaliseras som är en förutsättning för att utländska investerare ska intressera sig igen. Omkring hälften av överavkastningen under månaden erhölls från Bangladesh där det återigen var läkemedelsbolaget Beximco Pharma som utvecklades starkt. Aktien steg drygt 25% under månaden, primärt drivet av lokala investerare som tog fasta på fortsatt positivt momentum kring bolagets engagemang kring vaccin för COVID-19. Årets uppgång skrevs därmed till omkring 170%. Efter uppgången värderas bolaget nu till knappt 20x förväntade årsvinsten för 2021. Det är en mer rimlig värdering jämfört med ingången på året och vi valde därför under månaden att omallokera en del av vår exponering i Beximco Pharma till betydligt lägre värderade lokalkonkurrenten Square Pharma. Vi gillar båda bolagen som utgör kvalitetsexponering mot en bransch i tydlig strukturell tillväxt. Från nuvarande nivåer ser vi dock högre uppsida i Square. Square Pharma är nu vårt tredje största innehav med en portföljvikt om 7%. Även efter de senaste veckornas återhämtning förblir värderingen mätt som P/BV en dryg standardavvikelse under sitt 5-års genomsnitt. För att nå sin genomsnittliga värdering de senaste 5 åren behöver aktien stiga drygt 50% från nuvarande nivåer. I ett något bättre handelsklimat är aktien en tidig beneficiär av utländska inflöden. Det faktum att aktien därtill är en av de mer likvida i frontieruniversum ger en god risk-reward. I Sri Lanka steg vårt hälsovårdsbolag Asiri Hospitals drygt 35% under månaden. Det var inga specifika nyheter bakom rörelsen utan snarare handlar det om fortsatt positionering från lankesiska investerare. Asiri Hospitals är ett oerhört välskött sjukhusbolag som ökat sin omsättning varje år de senaste 14 åren (bolagets verksamhetsår slutar sista mars, vilket förklarar att 2020 års omsättning är angiven) (se figur 1).

När man bygger ett kvalitetsbolag från en låg bas måste fokus vara på den långsiktiga uppgiften som för ett vårdbolag handlar om tillväxt med bibehållen kvalitet och därmed patientförtroende. Perioder av investeringar följs av skördeperioder, men om uppgiften sköts rätt är det oerhört svårt för konkurrenter att stjälpa verksamheten. Efter uppgången har aktien nått ifatt sin genomsnittliga P/BV-värdering de senaste 5 åren. Begränsad likviditet gör att det är en relativt liten position för fonden (2,5%). Aktien tillhör den grupp bolag vi normalt förväntar oss att vara ägare i de närmaste 20-30 åren. Egypten har varit en stor besvikelse under 2020, trots att landet hanterat den ekonomiska krisen kring COVID-19 mycket väl. Aktiemarknaden är ned 32% (SEK). Vi tror det i stor utsträckning handlar om kombinationen av mycket höga realräntor (1-års räntan 13%, 3-års 13,6%, jämfört med inflationstakt på ca 6%) samtidigt som valutan stärkts. Det har varit en ganska tung negativ faktor för aktieinvesteringar (Varför köpa aktier när du kan få tvåsiffrig avkastning på obligationsmarknaden och valutavinst som grädden på moset?). En teori på marknaden som vi anser är rimlig är att de höga realräntorna är ett sätt att kompensera förlorade turistintäkter med inflöden till obligationsmarknaden. Om detta stämmer borde vi se en gradvis normalisering under 2021 och då sannolikt en bättre aktiemarknad.

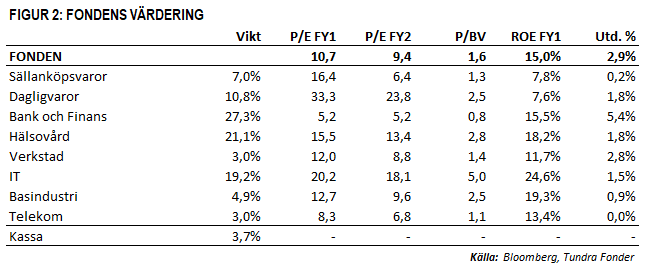

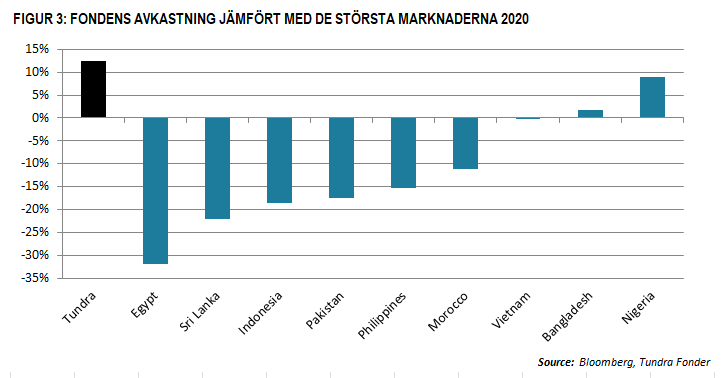

Efter ett ganska tungt 2019 fick vi god belöning för våra aktieval under 2020. Vi stängde året 12,3% upp, jämfört med -5,9% för vårt jämförelseindex MSCI FMxGCC Net TR (SEK). Fonden har nu sedan start levererat 105,1% avkastning, drygt dubbelt så mycket som jämförelseindex. Vi går in i 2021 med en värdering av portföljen på 10,7x förväntad vinst för innevarande fiskalt år (för flertalet bolag kalenderåret 2020, för delar av portföljen 30/6 2021) och baserat på rapporterna fram till sista september ser estimaten något konservativa ut. Vi räknar med en vinsttillväxt för portföljbolagen som helhet på drygt 11% under 2021 och således en värdering på omkring 9,4x för kommande års vinster (se figur 2).

Karakteristiken på portföljen förblir i hög utsträckning icke-cyklisk, dvs bolagens vinstutveckling påverkas normalt endast i begränsad utsträckning av omvärldsfaktorer utanför bolagens kontroll. Det innebär traditionellt en större säkerhet i vinstprognoserna och, i ett normalt marknadsklimat, en högre värdering för de bolag vi väljer. De som känner oss vet hur vi tjatat om betydelsen av stock-picking, att välja rätt bolag för investeringar. Vi kan inte tydligare exemplifiera detta än fondens utveckling under 2020. Ingen av de aktiemarknader vi investerar på steg mer än fondens som helhet, och endast två uppvisade positiv avkastning i svenska kronor (se figur 3). 2020 var ett knepigt år men enklare år kommer att följa, där investerare även kommer få åka snålskjuts på stigande aktiemarknader.

MARKNADSUTVECKLING

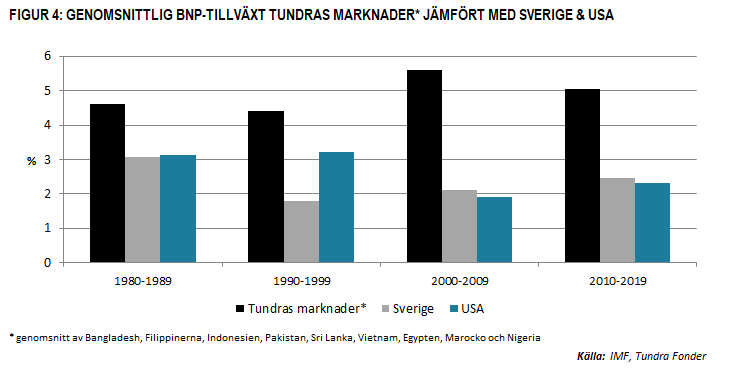

MSCI FMxGCC Net TR (SEK) steg 2,2% under månaden, jämfört med MSCI EM Net TR (SEK) som steg 3,3%. Den svagare amerikanska dollarn sänkte månadsavkastningen i svenska kronor räknat med knappt 4%. Bland länderna i jämförelseindex utvecklades Bangladesh och Kazakhstan starkast med uppgångar om 8,1% respektive 4,9%. Svagast utvecklades Sri Lanka och Nigeria med nedgångar på 2% och 0,5% respektive. Bland våra marknader utanför jämförelseindex steg såväl Indonesien som Filippinerna 3,3% respektive 1,4%, medan Egypten och Pakistan utvecklades svagt med nedgångar om 5,2% respektive 0,3%. Ser vi till 2020 som helhet så lyckades endast två marknader: Bangladesh (+1,8%) och Nigeria (+8,9%) uppvisa positiv avkastning i SEK. Svagast var Egypten (-32%), Sri Lanka (-22%), Indonesien (-18,6%) och Pakistan (-17,4%). Man ska dock komma ihåg att den svagare dollarn (-12,4% mot svenska kronan under 2020) spelade en stor roll. Det positiva med en svagare dollar är att detta ofta sammanfaller med bättre utveckling på tillväxt- och frontiermarknader. Dels handlar det om ländernas konkurrenskraft där den del av exporten som ej är denominerad i USD blir billigare, i t.ex. Europa. Dels gynnar det inflationsutvecklingen då importen av nödvändiga varor, såsom råvaror, blir billigare. Lägre inflation leder till lägre räntor vilket gynnar såväl investeringar som konsumtion. Därtill förbättrar det aktiers relativa attraktionskraft gentemot räntemarknaden. För länder med hög skuldsättning (t.ex. Sri Lanka) är det positivt givet att skulderna ofta är denominerade i USD. Det som på kort sikt sänker avkastningen för svenska investerare tenderar med andra ord att komma tillbaka, om än med viss fördröjning, i form av bättre ekonomisk utveckling, högre företagsvinster och högre motiverade värderingar. Det ligger i människans, eller ska vi säga investerarens, natur att ha svårt att tro på vändningar efter en längre tids motgång. Vi ska komma ihåg att tillväxtmarknader som grupp gick sämre än utvecklade aktiemarknader från slutet av 2010 fram till våren 2020 (om nu våren 2020 var den definitiva vändningen). Tio års underavkastning är länge. En hel generation av investerare har med rätta anammat en viss skepsis till tillväxtmarknader. Särskilt tufft har läget varit för mindre utvecklade tillväxtmarknader där Tundra har sitt fokus. Bristen på utländskt kapital har lett till valutakriser och tvingat länderna att ställa om sina ekonomier och i ökande utsträckning förlita sig till inhemska investerare. ”Quantitative easing-kortet” har inte funnits tillgängligt utan man har fått rätta mun efter matsäck. Det globalt låga ränteläget har först under 2020 börjat leta sig fram även till dessa länder och givit en första stimulans, liknande den vi sett i utvecklade länder de senaste tio åren. Våra länder har tagit sig igenom ett antal kriser och ska normalt nu ha ett antal goda år framför sig. Den långsiktiga tillväxtspotentialen är odisputabel. Tundras största marknader har som grupp vuxit snabbare än utvecklade marknader varje decennium sedan 70-talet, trots ekonomiska kriser och politiska oroligheter (se figur 4). Inget talar för att denna utvecklingen kommer brytas de närmaste decennierna.

Och det sker i ett läge då värderingarna är väsentligt under, inte bara utvecklade aktiemarknaders värderingar, utan även de historiska värderingarna dessa länder uppvisat. Vi tror marknadsklimatet de kommande åren har förutsättningar att bli väsentligt bättre än de senaste åren.

DISCLAIMER:

Andelar i värdepappersfonder kan både öka och minska i värde, det är därför inte säkert att man vid försäljning alltid får tillbaka investerade pengar. Historisk avkastning är ingen garanti för framtida avkastning. Fondens värde kan variera kraftigt pga fondens sammansättning och de förvaltningsmetoder fondbolaget använder. Informationsbroschyren, årsredovisning, halvårsredogörelse, faktablad och övrig information finns på vår hemsida. Du kan också kontakta oss om du vill att vi ska skicka dessa handlingar kostnadsfritt till dig. Har du några frågor är du välkomna att ringa oss på telefonnummer: 08-5511 4570.